امروزه تمام دنیا به سرعت در حال دیجیتالی شدن در تمام ابعاد است. فناوریهای دیجیتال مختلفی نظیر، فناوری بلاکچین به کمک دیگر فناوریها یا با ترکیب با فناوریهای دیگر، بخشی از نیازهای بشر و دنیای دیجیتالی امروز و فرداها را فراهم میکنند. ترکیب اینترنت نسل پنجم و فناوری بلاکچین موجب از ارزش اقتصادی تشکیل میدهد.

در ادامه قصد داریم به بررسی ارتباط میان اینترنت نسل پنجم و فناوری بلاکچین بپردازیم. خوب است بدانید که هم نسل پنجم و هم بلاکچین با هدف بهبود زندگی فعلی بشر اختراع و معرفی شدند.

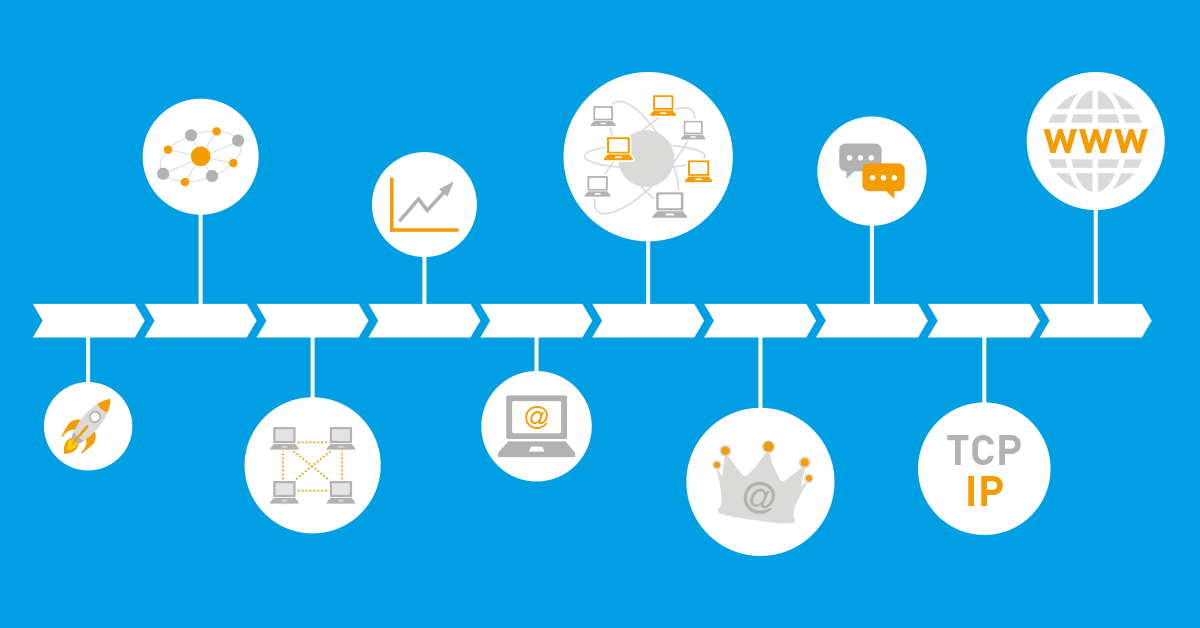

تاریخچه اینترنت

ابتدا بهتر است به بررسی کلمه G بپردازیم. حرف انگلیسی G بیانکننده کلمه Generation است. این کلمه به معنای نسل است که در رابطه به گروههای مختلف اینترنت نظیر: اینترنت نسل اول، نسل دوم،... نسل پنجم تقسیم شده است. خوب است بدانید که هریک از این نسلها در یک برههی زمانی بهوجود آمدند و دارای امکانات پیشرفتهتری نسبت به نسل گذشته هستند.

1G

نسل اول همراه تنها قادر بود از سرویسهای صوتی آنالوگ پشتیبانی کند. لازم به ذکر است که این نسل اینترنت کیفیت خوب و مناسبی نداشت.

2G

در نسل دوم اینترنت همراه سیگنالهای دیجیتال به جای سیستمهای آنالوگ آمدند. شایان ذکر است که در این نسل کیفیت صوت نیز اندکی پیشرفت کرد.

3G

با پیشرفتهایی که در نسل اینترنت با گذشت زمان و پیشرفت علم به وجود آمد، علاوه بر صوت امکان ارسال دیگر دادهها نیز فراهم شد. در نسل سوم اینترنت، اینترنت در اختیار کاربران قرار گرفت و آنها میتوانستند از این نسل اینترنت بهره ببرند.

4G

با توجه به پیشرفتهایی که در این برههی زمانی رخ داد، اینترنت نسل چهارم نسبت به اینترنت نسل سوم از کیفیت بیشتری برخوردار شد. همچنین کاربران از ظرفیت بالاتر اینترنت نسل چهارم نسبت به اینترنت نسل سوم بهرهمند شدند.

5G

در اینترنت نسل پنجم سرعت تبادل دادهها نسبت به دیگر نسلهای اینترنت افزایش بسیاری یافت. این اولین قدم برای برقراری ارتباطات همه جانبه و اینترنت اشیا به حساب میآید.

ضرورت اینترنت نسل پنجم 5G

شایان ذکر است که امروزه دیگر کلماتی نظیر: خودروهای خودران، طبابت از راه دور، انجام کار توسط رباتها غریب نیستند. چه بسا که حتی ممکن است در آیندهای نزدیک به فراوانی مورد استفاده قرار گیرند. البته فراموش نکنید که برای این تحولات نیاز به زیرساختهای جدید است. توجه داشته باشید که برای ایجاد این تحولات اینترنتی لازم است که بتواند اطلاعات دریافتی را با سرعت بالا و امنیت کافی انتقالدهد.

بدون شک شما در شرایطی که از اینترنت برای یک بازی استفاده میکنید یا اینکه از اینترنت در گوشی تلفن همراه خود استفاده میکنید، اگر در دریافت یا ارسال اطلاعات تاخیری مشاهده کنید، عصبی میشوید. اما باز هم این موضوع نمیتواند همانند وقتی که از اینترنت برای طبابت یا هدایت یک خودرو استفاده میکنید، مهم و خطرساز باشد.

برای مثال فرض کنید پیام فرمان توقف و یا پیچش خودرو با تاخیر ارسال شود، بدون شک در این صورت فناوری نه تنها به بشر کمکی نکرده است بلکه موجب به نابودی او نیز شده است.

در همین نقطه اینترنت با سرعت بالاتر خود را نشان میدهد و ضرورت اینترنت نسل ۵ به روشنی مشخص میشود. در نهایت اینترنت نسل پنجم یک زیرساخت برای فناوریهای جدید به وجود آمده به حساب میآید.

ویژگیهای اینترنت نسل پنجم

هدف از ایجاد اینترنت نسل پنجم رسیدن سرعت اینترنت همراه به ۱۰ گیگابایت بر ثانیه است. این سرعت حدودا ۶۰۰ برابر اینترنت نسل چهارم یعنی 4G است. این سرعت ۱۰ برابر سریعتر از سرویسهای فیبر نوری خانگی است. بدون شک میدانید که دانلود یک فیلم تنها در چند ثانیه بسیار شیرین و دلچسب است.

اینترنت اشیا یک فناوری است که در آن تمام وسایل اطراف ما به شبکه اینترنت متصل میشود. در نهایت این امر اشیا مختلف که به اینترنت متصل شدهاند به سادگی میتوانند دادههای مورد نیاز را بهم ارسال کنند و باهم ارتباط برقرارکنند.

اگر در حوزهی فناوری بلاکچین و ارزهای دیجیتال فعال باشید، بدون شک نام خانههای هوشمند را شنیدهاید. در این خانهها اکثر وسایل به شبکه اینترنت متصل هستند و به همین جهت شما میتوانید بدون اینکه نگران خاموش کردن چراغ باشید، خانه را ترک کنید. برای مثال خوب است بدانید که با اتصال یخچال به سیستم خانههای هوشمند، بدون بررسی مواد درون آن به طور خودکار مواد موردنیاز شما پس از اتمام از فروشگاه تهیه میشوند و در اختیار شما قرار میگیرند.

درنهایت قدرت پوشش فوقالعاده اینترنت نسل پنجم از طریق تاخیر کمتر، سرعت و ظرفیت بالا این امکان را فراهم میکند که دستگاههای اینترنت اشیا به طور گسترده مورد استفاده قرارگیرند. لازم به ذکر است که این دستگاهها بطور همزمان میتوانند از امنیت، تمرکززدایی ،غیرقابل تغییر بودن و نظارت اجماع بلاکچین به عنوان لایههای بنیادین بهره ببرند.

برخی از کاربردهای اینترنت اشیا

اهمیت اینترنت اشیا از سالهای گذشته توسط تحلیلگران مشخص شده است، اما بر سر راه این پلتفرم دومانع اصلی ظرفیت و امنیت وجود دارد که امروزه تا حدودی این مشکلات توسط اینترنت نسل پنجم برطرف شده است.

اینترنت اشیا کاربردهای فراوانی دارد، یکی از معروفترین کاربردهای اینترنت اشیا خانههای هوشمند است. در ادامه به بررسی دقیقتر و کاملتر کاربردهای اینترنت اشیا میپردازیم.

جامعه ارتباطی

بدون شک تا الان متوجه شدهاید که اینترنت مصرفی در شهرهای هوشمند، اینترنت اشیا است.

برای مثال متروهای سراسر جهان در بخشهای درونی و خارجی خود به حسگرهای خاصی مجهز شدهاند. این حسگرها اطلاعات را میگیرند و پردازش میکنند و در نهایت این امر بهترین عملکرد رقم میخورد. لازم به ذکراست که فعالیت حسگرها که در بالا توضیح دادهشد و بسیاری از چنین رویدادهایی برای آنکه بطور کامل و در زمان درست انجامشوند، نیاز به اینترنت نسل پنجم دارند. با این نسل اینترنت اطلاعات با کمترین تاخیر ارسال میشوند و پس از پردازش عملیات مورد نیاز انجام میگیرد.

شبکه ابری

همانطور که میدانید امروزه شبکه ابری از اهمیت بسیار بالایی برخوردار است.از اصلیترین اجزای این شبکه میتوان به اینترنت نسل پنجم و فناوری بلاکچین اشارهکرد.شبکهی ابری فضای ابری محدودی که در موبایل وجوددارد را به یک فضای بینهایت تبدیل میکند.

امروزه محاسبات ابری بسیار بیشتر از گذشته استفاده میشوند و به همین جهت غولها و شرکتهای بزرگ این صنعت نظیر؛ خدمات وب آمازون، مایکروسافت آزور، گوگل کلود و… در حال افزایش هستند. لازم به ذکراست که خدمات ابری نیز همانند سیستم عاملهای تلفن همراه و موتورهای جستوجو به طور انحصاری تخت کنترل تعداد محدودی ارایه دهنده سرویس است.

خوب است بدانید که بزرگترین شرکتهای جهان که در محاسبات ابری فعال هستند، به خوبی از سرعت بالا و دسترسی سریع به اطلاعات بهره بردهاند. در نتیجه این امر این شرکتها سهم گستردهای از بازار را به خود اختصاص دادهاند. برای مثال AWS

آمازون به تنهایی سیودو درصد از بازار محاسبات ابری را در سال ۲۰۲۰در دست دارد. همچنین درآمد این شرکت از مجموع یه رقیب دیگر خود، بیشتر است. پس میتوان گفت شرکتهای عظیم رشد رقبای کوچک را خفه میکنند

فناوری بلاکچین در این شرایط به شرکتها و توسعهدهندگان یک راهحل ارایه میدهد؛ با استفاده از مدلهای مبتنی بر بلاکچین، راهحلهای محاسبات ابری که در سطح سازمانی استفاده میشود میتوانند رقابتی معنادار باشند. با استفاده از این پلتفرم امکان نگهداری داده و پردازش آن بدون نیاز به پرداخت هزینههای بالا و اعتماد به تعداد محدودی از قدرتهای متمرکز برای مصرفکننده نهایی فراهم میشود..

همانطور که گفتیم امروزه غولها و شرکتهای بزرگ در حوزهی صنعتهای مختلف شاهکلیدها و تمام امکانات را در دست دارند و به همین جهت محاسبات ابری برای بسیاری از مشاغل که به صورت روزمره از این فضا استفاده میکنند، هزینههای غیرمنطقی و گزافی دارد. خوب است بدانید که ارایهدهندگان برجسته در محاسبات ابری نظیر؛ گوگل و…برای راهاندازی فارمهای سرور در مقیاس بزرگ، به فضا و منابع زیادی احتیاج دارند و به همین جهت این موضوع هزینههای زیادی ایجاد میکند..

کاملا روشن است که اگر کاربر نهایی از تمام هزینهای که پرداخت کرده استفاده میکرد، هزینهها تا حدی قابل قبول بود؛ اما متاسفانه در این مسیر بیش از یک سوم هزینههای محاسبات ابری هدر میرود. در این شرایط فناوری بلاکچین میتواند هزینههای اضافی مربوط به ذخیرهسازی ابری معمولی را کاهش میدهد.. ارایهدهندگان کلودهایی که مبتنی بر شبکهی بلاکچین هستند، به این دلیل که فعالیتی در بستر فارمهای وسیع ندارند، هزینههای بالاتر و مازادی نیز از کاربران دریافت نمیکنند. درنتیجه این ارایهدهندگان با کسر هزینههای متمرکز ابری، قدرت محاسباتی مشابهی ارایه میدهند. از مزایای محاسبات ابری غیرمتمرکز میتوان به کاهش هزینههای تجاری،از بینبردن خطرات و تهدیدهای نفوذ به دادهها اشارهکرد. لازم به ذکراست که خطرات نفوذ به دادهها و در نتیجه حملات هکرها و افراد مهاجم در مدلهای محاسبات ابری متمرکز به فراوانی قابل مشاهدهاست.

فراموش نکنید که ما در این مقاله تنها به بررسی نمونههای محدودی از کنارهم قرارگرفتن اینترنت نسل پنچم و فناوری بلاکچین است. بدون شک کنارهم قرارگرفتن این دو ابزار نتایج شگفتانگیز و بسیار اثربخشی بهجای میگذارد.

تاثیر اینترنت نسل پنجم بر بلاکچین

اینترنت نسل پنجم پس از اختراع و عرضه با سرعت بینظیر و فوقالعادهی خود، تحولات فراوانی در بسیاری از حوزهها بهوجود آورده است.

یکی از مواردی که اینترنت نسل پنجم در آن تاثیر بسیاری دارد، افزایش نودها است. این نسل اینترنت با سرعت بسیار بالای خود کمک فراوانی به غیرمتمرکزسازی در شبکه بلاکچین میکند.

لازم به ذکراست که با افزایش سرعت اینترنت که با استفاده از اینترنت نسل پنجم بهوجود میآید، زمان بلوک در فناوری بلاکچین کاهش مییابد و در نهایت به مقیاسپذیری درون زنجیرهای نزدیک و نزدیکتر میشویم.

خوب است بدانید که شبکه بلاکچین بیت کوین و اتریوم برای رفع مشکل مقیاسپذیری خود لایههای اضافی بلاکچین بر روی شبکه بلاکچین خود ایجاد کردند. دلیل ایجاد شبکه لایتنینگ در شبکه بلاکچین بیت کوین و شبکه پلاسما، همان ایجاد لایه اضافی بود.

با ایجاد لایههای اضافی تراکنشهایی نه چندان ضروری بر روی لایههای دیگر بلاکچین که غیر از لایهی اصلی است انجام میگیرد و به این صورت به مقیاسپذیری شبکه بلاکچین کمک بسیاری میشود.

در نهایت با استفاده از اینترنت نسل پنجم میتوان به صورت درون زنجیرهای از شبکه بلاکچین استفاده کرد.

فناوریهای کاربردی باید دو ویژگی داشته باشند؛ در ابتدا اینکه این فناوریها باید دادهها را با سرعت بالایی انتقال دهند. همچنین این فناوریها باید حجم بالایی از دادهها را نیز انتقال دهند. لازم به ذکر است که با اینترنت نسل پنجم این امر به طور کامل مهیا شد.

خوب است بدانید که همکاری اینترنت نسل پنجم و فناوری بلاکچین میتواند دادهها را بدون نقص ارسال کند.

تاثیر اینترنت نسل پنجم بر روی کریپتوکارنسی

در ادامه قصد داریم به بررسی تاثیری که اینترنت نسل پنجم بر دنیای کریپتوکارنسی یا ارزهای دیجیتال میگذارد، بپردازیم.

همان طور که میدانید ارزهای دیجیتال بر روی شبکه بلاکچین پیادهسازی میشوند. به همین جهت میتوان گفت که اینترنت نسل پنجم همان تاثیری که بر روی کریپتوکارنسی میگذارد، بر روی بلاکچین نیز میگذارد.

فناوری بلاکچین در حوزه ارزهای دیجیتال با استفاده از رمزنگاری متقارن و تابع هش، امنیت را در تراکنشهای ارسالی در شبکه بلاکچین بیت کوین و ارزهای دیجیتال دیگر فراهم میکند.

فناوری بلاکچین همان بستر امن و قابل اطمینان برای انتقال دادهها با سرعت بالا در اینترنت نسل پنجم است که صدها سال بهدنبال آن بودهایم.خوب است بدانید که اولین گروههایی که برای نخستین از اینترنت نسل پنجم استفاده کردهاند، ارزهای دیجیتال، صنایع و دیگر سازمانها و سیستمهایی هستند که از فناوری بلاکچین استفاده میکردند و کارهای خود را بر روی شبکهی آن انجام میدادند.

لازم به ذکر است که اگر قصد دارید از اینترنت نسل پنجم در صنایع، سازمانها و پلتفرمهایی استفاده کنید که ضروری نیست، باید جوانب احتیاط را رعایت کنید و پیش از هر چیزی بستری امن برای این امر فراهم کنید.

در نهایت خوب است بدانید که اصلیترین دلیل آنکه ارزهای دیجیتال طرفداران زیادی دارند، امنیت فوقالعادهی آنها است.

استفاده از اینترنت نسل پنجم در ارتقا شبکه بلاکچین

با افزایش پهنای باند و به تبع آن کاهش تاخیر در ارسال دادهها، گرههای فناوری بلاکچین بسیار افزایش مییابد و به همین جهت امنیت در شبکه بلاکچبن بسیار قویتر از گذشته میشود.

با گذشت زمان استفاده از اینترنت نسل پنجم همهگیر شد و این اینترنت در دسترس عموم مردم حتی کشورها و مناطق نه چندان پیشرفته قرار گرفت. لازم به ذکر است که امروزه تمام مردم با داشتن یک گره که میتواند موبایل، تبلت و... باشد، میتوانند به شبکه بلاکچین متصل شوند. خوب است بدانید که اینجا همان نقطهای این که غیرمتمرکز بودم شبکه بلاکچین خود را به روشنی نشان میدهد.

بدون شک میدانید بسیاری از امور که به صورت همزمان انجام میشوند یا حتی مکمل هم هستند، با هم تلاقی دارند. اینترنت نسل پنجم و فناوری بلاکچین نیز از این قاعده مستثنی نیستند. برای نمونه اینترنت نسل پنجم سرعت بسیار بالایی دارد و با سرعت بینظیر خود زمان ساخت یک بلاک را بسیار کاهش میدهد. همچنین این نسل از اینترنت مقیاسپذیری شبکه که بسیار محدود است و یک مشکل بزرگ در فناوری بلاکچین به حساب میآید، را ارتقا میدهد.

شایان ذکر است که فناوری بلاکچین کاربردهای فراوانی داشته و استفاده از آن در حوزه ارزهای دیجیتال و کریپتوکارنسیها تنها یکی از از این کاربردها است. در حوزهی ارزهای دیجیتال فناوری بلاکچین با کمک اینترنت نسل پنجم بالاترین سرعت اینترنت را برای کاربران فراهم میکند.

سمت دیگر این ماجرا را نیز فراموش نکنید. چرا که همان قدر که اینترنت نسل پنجم بر روی شبکه بلاکچین تاثیر میگذارد و آن را ارتقا میبخشد، فناوری بلاکچین هم نیز در حل نواقص اینترنت نسل پنجم تاثیر دارد.

حل مشکل امنیت اینترنت نسل پنجم به کمک بلاکچین

نسل پنجم با پیشرفت روزافزون، نیاز به امنیت بیشتری دارد. شرکتهای مخابراتی فراوانی نظیر AT&T, T_mobile Varisonو... شبکههای نسل جدید خود را با رمزنگاریهای مطمین و فوقالعاده تقویت کردند.

خوب است بدانید که برنامههایی که بر روی شبکه اینترنت نسل پنجم پیادهسازی میشوند، همانند: شهر هوشمند، خانه هوشمند و به طور کلی اینترنت اشیا نیاز به لایههای امنیتی شدیدترین دارند.

اینترنت نسل پنجم با سرعت فوقالعاده سریع خود دادهها را بسیار سریعتر از گذشته انتقال میدهد و به همین جهت این نسل اینترنت با استقبال فراوانی از سمت فعالان هر حوزه مواجه شدند. اما خوب است کمی آن سمت ماجرا را نیز ببینید. چراکه اینترنت نسل پنجم علاوه بر مزایای فراوان معایبی نیز دارد. این اینترنت امنیت بسیار کم و ضعیفی دارد و اگر امنیت نیز به اندازهی سرعت انتقال دادهها برای شما مهم است لازم است کمی دست نگه دارید تا از امنیت آن مطمئن شوید.

خوب است بدانید بلاکچین همان چیزی است که امنیت اینترنت نسل پنجم را تضمین میکند. فناوری بلاکچین با رمزنگاری فوقالعادهی خود امنیت را در دادههای ارسالی و دریافتی فراهم میکند.

لازم به ذکراست که هر سیستم و پلتفرمی که در حال ارسال و دریافت دادههای مختلف است، در معرض خطر، جعل، دستکاری و سرقت دادهها قراردارد. چراکه هکرها با استفاده از امواج رادیویی میتوانند اطلاعات کاربرانی که از اینترنت نسل پنجم استفاده میکنند، را به سرقت ببرند.

خوب است که با یکی دیگر از معایب اینترنت نسل پنجم نیز آشناشوید؛ این نسل از اینترنت با ارتعاشات خود مشکلات فراوانی برای سلامت بشر ایجادمیکند.

درنهایت با وجود تمام موارد ذکر شده، میبینیم که اینترنت نسل پنجم و فناوری بلاکچین چگونه نواقص یکدیگر را رفع میکنند و پلتفرمی سریع و امن تشکیل میدهند.

جمع بندی

در مطالب فوق به بررسی رابطه میان اینترنت نسل پنجم و شبکه بلاکچین پرداختیم. این رابطه بسیار پیچیده و مکمل و کمککننده است. خوب است بدانید که اینترنت اشیا، اینترنت نسل پنجم و فناوری بلاکچین به صورت یک مجموعه و درکنار هم زندگی روزمره، صنعت، طبابت و بسیاری از صنایع ریز و درشت را تحت تاثیر قرار میدهند. همچنین این پلتفرمها زمانی که به درستی مورد استفاده قرارگیرند زندگی بشر را بسیار بهبود میبخشند و نقش مهم و تاثیرگذاری بر آن میگذارند.

لازم به ذکر است که تاخیر کم، سرعت بالای انتقال دادهها در اینترنت نسل پنجم علاوه بر ویژگی تمرکززدایی و امنیت و غیرقابل تغییر بودن دادههای ارسالی کمک بسیاری به اینترنت اشیا میکند. فراموش نکنید که این بستر امروزه درصد بزرگی از زندگیهای ما را تشکیل میدهد و روز به روز در حال گستردگی و پیشرفت است و بدون شک در آیندهای نزدیک این فناوری بینقص کمککننده بشر در تمام زمینهها خواهد بود.